ふるさと納税は、地域への応援と税金の控除がセットになった魅力的な制度です。ふるさと納税を通じて好きな地域を支援し、自身の生活に役立つ返礼品を受け取ることができます。

公務員もふるさと納税の利用ができますので、正しく理解して積極的に利用したいところ。ここでは、公務員がふるさと納税を利用する際の基本的な知識やメリット、始め方を詳しく説明します。

ふるさと納税の基本事項

まず、ふるさと納税は自治体に対して寄附を行うことで、その寄附金が翌年の住民税や所得税から控除される制度です。これは、自分が応援したい地域に“ふるさと”として寄附を行うことで、その地域の発展に貢献できる仕組みです。寄附をすると、金額に応じて地域の特産品などが返礼品として受け取ることができます。

公務員がふるさと納税を利用する際の注意点

繰り返しになりますが、公務員もふるさと納税の利用は可能です(法律上もOK)。

ですが、公務員(特に自治体職員など)がふるさと納税を利用することに批判的な人もいることも事実です。この観点を踏まえて、注意点を2つご紹介します。

居住地に納税ができないため、税金が流出する

実は、ふるさと納税は居住地に納税することができません(制度上納税は可能ですが、「返礼品がもらえない」「税金の軽減」などのメリットが受けられないため意味が無い。)。

そのため、もし居住地と勤務先の自治体が同じ公務員のかたは、ふるさと納税を行うことで別の自治体に税金が流出してしまいます。ここに批判の声が出ています。

勤務先の自治体に住まないといけないの?

一部の市民や議員には、「自治体職員なのに勤務先の自治体に住まないのはどうなのか」という声があります(これガチ)。

たしかに自治体職員は通常業務のほかに地震や台風などの災害対応もあるため、できるだけ勤務地あるいは近い自治体に住むほうがいざという時に柔軟に対応できます。

しかし、日本国憲法で「居住、移転の自由」が保障されていますし、家庭の事情もあるため、強制することはできません(私も勤務地と居住地が異なってました。住む場所まで口出しされる筋合いはありませんからね…笑)

ただし、心配なかたは人事・労務担当部署に確認すると間違いないでしょう。

節税制度だと勘違いされる

「ふるさと納税は節税制度だ!」

「返礼品をもらうなんて副業規定に反する!」

そんな声を耳にします。しかし、ふるさと納税は税金の前払いであり、翌年に所得税が還付、住民税が控除される仕組みです。ふるさと納税は節税制度でもなければ副業でもないのです。

もし批判的な声をもらったとしても、正しく説明すればOKです!

ふるさと納税のメリット

ふるさと納税を行うことで得られる最大のメリットは、

が挙げられます。

返礼品がもらえる

ふるさと納税をイメージすると真っ先に思い浮かぶメリットが返礼品です。ご自身が寄附したい自治体を選ぶと、その自治体からお礼として返礼品が届きます。

返戻品の豪華さで税収アップを期待する自治体が急増したため、総務省はこれまでにふるさと納税のルール厳格化を図ってきました。

しかし、それでも納税者にとっては大きなメリットと言えます。

翌年度の住民税が抑えられる

次に思い浮かぶメリットが、税金が安くなる点かと思います。細かく言うと、ふるさと納税した年度の所得税が還付され、翌年度の住民税が抑えられる仕組みです。

改めておさらいすると、ふるさと納税は節税制度ではなく税金の前払い(寄附)です。決して節税制度ではないのですが、翌年度の住民税を抑制しながら返礼品がもらえる点は、我々にとってメリットと言えるでしょう。

記事の後半で、どのくらい住民税が抑えられるかご紹介していますので、ぜひ最後までお読みください!

仲介サイトのポイントが付与される(2025年10月に改悪予定)

ふるさと納税は、基本的に「楽天ふるさと納税」や「さとふる」、「ふるなび」などの仲介サイトを経由して返礼品の選択や納税などを行います。

このとき、各サイトごとにポイント付与を設けているのですが、総務省の告示により2025年10月1日よりポイント付与が禁止になる予定となりました(令和6年11月現在)。

私は楽天市場で買い物をするため楽天ふるさと納税を利用することがあるのですが、ポイント付与禁止を受けて反対署名のお願いが出されるまでとなっております。

ふるさと納税の改悪により、仲介サイト運営者にとっても利用者にとっても痛手となる可能性があります。少しでもお得に利用するには、2025年の10月までに実施した方がよいでしょう。

他の自治体の事例を参考にできる(自治体職員向け)

少しでも自分の自治体に納税してほしいという想いから、これまで返礼品競争は白熱の一途をたどってきました。現在、返礼品は地場産品(※)に限定されていますが、定められたルールの中で自治体ごとに工夫しながら返礼品の内容を模索しています。

そのため、近隣自治体や同規模の自治体がどのような返礼品を設けているかを参考にすると、皆さんの自治体にも参考になるかなと思います。

※地場産品とは、自治体の区域内で生産されたものなどを指します。しかし、総務省で細かく基準を設けていますので、詳しくは下記をご覧ください。

ふるさと納税のやり方

それでは、ふるさと納税のやり方をご紹介します。やり方はとても簡単ですので、ここまでの紹介で少しでも興味が湧いたらぜひ始めてみましょう!

手順は大きく次の3ステップです。

寄附できる金額を確認

ふるさと納税を始めるにあたり、ご自身が寄附できる上限額を把握する必要があります。ふるさと納税は世帯状況や収入などによって、1年間に納税できる金額が決まっています。

寄附できる金額は、各仲介サイトなどのシミュレーターを活用しましょう。

楽天ふるさと納税

https://furusato-nouzei.event.rakuten.co.jp/mypage/deduction-details/

さとふる

https://www.satofull.jp/static/calculation01.php/

ふるなび

https://furunavi.jp/deduction.aspx

上限を超えたらどうなる?

もし上限額を超えた場合、自己負担の金額は増えてしまいます。

そのため、シミュレーターで表示された金額ギリギリまで利用するのではなく、ある程度余裕を持っておくと良いでしょう。

例:寄附上限が40,000円と表示

☞35,000円程度に留めておく 等

欲しい返礼品(寄附したい自治体)を選択

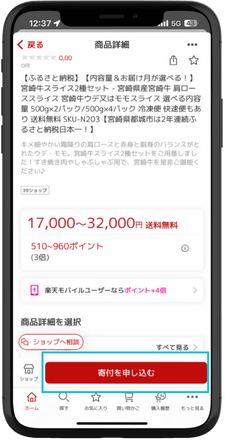

次に欲しい返礼品を選択します。楽天ふるさと納税を例に紹介します。

返戻品を検索(「ふるさと納税」というキーワードを入れると対象商品が出てきます。)

寄附金額と返礼品などを比較して商品を決める。

寄附金の使い道を選ぶ。

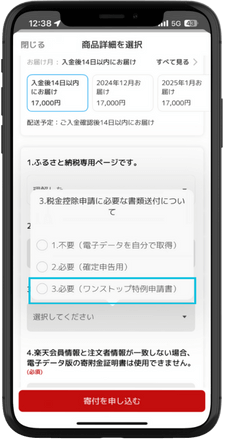

【重要!】税金の控除申請方法を選択する。

(公務員や会社員の方は「ワンストップ特例制度」を推奨。詳細は後述します。)

申込ボタンを押す。

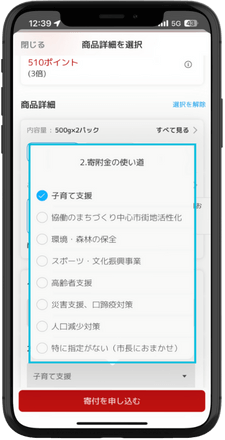

寄附金の使い道

あなたの寄附金をどのように利活用してほしいかを選択するものです。何を選んでもOKで、選ぶのに困ったら「市長におまかせ」「特になし」などを選んでください。

ちなみにふるさと納税のお金を使ってどんな事業に使ったかは、自治体のHPに公表されています。もし興味のある自治体があれば、事前にHPを見てみるのも良いでしょう。

手続き

申込完了後、数日~数カ月で書類と返礼品が届きます。返礼品が届いたらすぐ使ってOKなのですが、書類は必ず開封して目を通してください。このとき、ワンストップ特例制度を選択した人は、寄附先から届く書類に「ワンストップ特例制度申請書」が届きます。

制度を利用する人は、必ず申請書と申請書に記載の書類(本人確認書類など)を送付しなければなりません。

これを怠ると、確定申告が必要になりますので注意してください。

送付期限

およそ、寄附した翌年の1月10日(必着)です。

【重要】ワンストップ特例制度

ふるさと納税のやり方をご紹介しましたが、1つ重要な点があります。それがワンストップ特例制度です。簡単に言うと、確定申告をせずにふるさと納税を利用できる制度です。

実は、ふるさと納税をするには原則として確定申告が必要になります。確定申告とは1年間の収入を基に税金を計算し、税務署に申告・清算する手続きを指します。

しかし、働く人全員が確定申告が必要なわけではなく、公務員や会社員のかたは原則として確定申告が不要になります。理由は、給与・労務担当部署が代わりに税金の計算をしてくれるからです。例年11月前後に担当部署から年末調整の案内が来ると思いますが、あれが税金を計算するイベントなわけです。

そのため、これまで年末調整で済んでいたのに、ふるさと納税だけのために確定申告をするのは少々面倒と感じる方も多いと思います。その場合にぜひこの制度を利用してください。

ただし、ワンストップ特例制度にも利用条件がありますので、以下の内容を参考にしてください。

(確定申告必須)

・寄附先が6団体以上

・給与収入が2,000万円超

・住宅ローン控除初年度

・その他の理由で確定申告が必要な人

など

簡単に言うと、「①給与収入2,000万円以内で、②5団体までしかふるさと納税を利用せず、③毎年確定申告をしていない人」はワンストップ特例制度が使えるということです!

【試算】ふるさと納税でいくら控除できるか

ここまで記事を読んでいただけると、ふるさと納税についてはおよそ理解いただけたと思います。

それでは、ここでふるさと納税によって住民税がいくら控除されるのか見てみましょう!

諸条件&補足

・本記事のメインとされる、20代~30代前半のかたに多いケースをご紹介。

・寄附上限額よりも数千円程度少ない金額で試算。

・所得税率は20%とし、他の控除などを考慮しない。

・【重要!】途中式の説明は割愛します。公務員や会社員の皆さまは計算結果だけ見てもらえれば幸いです。笑

例1 年収300万円の場合

寄附できる金額はおよそ28,000円になりますので、余裕をもって25,000円を寄附するとします。

税額控除(基本分)=(25,000円-2,000円)×10%=2,300円

税額控除(特例分)=(25,000円-2,000円)×(100%-10%-20%)=16,100円

よって、翌年度の住民税がおよそ18,400円ほど安くなります(プラス、所得税還付の恩恵も受けられます(以下同じ))。

例2 年収450万円の場合

寄附できる金額はおよそ52,000円になりますので、余裕をもって48,000円を寄附するとします。

税額控除(基本分)=(48,000円-2,000円)×10%=4,800円

税額控除(特例分)=(48,000円-2,000円)×(100%-10%-20%)=32,200円

よって、翌年度の住民税がおよそ37,000円ほど安くなります。

例3 年収600万円の場合

寄附できる金額はおよそ77,000円になりますので、余裕をもって73,000円を寄附するとします。

税額控除(基本分)=(73,000円-2,000円)×10%=7,100円

税額控除(特例分)=(73,000円-2,000円)×(100%-10%-20%)=49,700円

よって、翌年度の住民税がおよそ56,800円ほど安くなります。

総務省「ふるさと納税のしくみ」を参考に、著者にて試算

イメージが湧きづらいといった方は、所得税と住民税と合わせて「実質2,000円の自己負担で返礼品がもらえる」と思ってもらって差し支えありません。

その他

ふるさと納税は、複数の専用サイトから行うことができます。それぞれのサイトは特徴が異なり、取扱い自治体や返礼品の種類、手続きのしやすさなどに違いがあります。選ぶ際には、まず自分が支援したい自治体や興味のある返礼品が掲載されているかを確認すると良いでしょう。また、ユーザーレビューやサイトの操作性、サポート体制も重要な比較ポイントです。信頼できるサイトを選ぶことで、安全でスムーズなふるさと納税が可能になります。

仲介サイトの選び方

信用できる仲介サイトを選定する際は、「①サイトの運営主体が明確であること」、「②利用者の評価が高いこと」、「③セキュリティ対策がしっかりとしていること」などを基準にしましょう。

また、問い合わせ対応が迅速かつ丁寧であることも重要です。加えて、サイトが取り扱う自治体や返礼品の情報が公式のものであるかなどを確認すると良いです。

過去には、ふるさと納税や地方団体を謳った偽サイトが発見されるといった事案も起こっています。そのため、必ず仲介サイト選びには注意を払いましょう。

返礼品の受け取りに関するトラブル事例

返礼品の受け取りに関するトラブルとして、配送遅延や品違いが挙げられます。これを防ぐためには、発送情報が確認できる連絡先を控え、万一の対応策を考えておくと安心です。

また、受け取り日時を指定できる場合は、確実に在宅できる日時を選んでおくと良いでしょう。万が一問題が発生した際には、すぐに自治体や配送業者へ連絡を入れ、速やかに対応してもらうようにしましょう。

まとめ

今回、ふるさと納税について公務員のかたにも安心して始められるように解説しました。

ふるさと納税は地域活性化の重要な手段として今後も成長が期待され、公務員の皆さん自身も積極的に利用する価値のある制度だと思います。

しかし、依然として副業や節税というイメージがあることも事実です。その場合は、周りのかたの理解や協力を受けながら活用していきましょう。

そして、今後もルールが改変(改悪?)されることが考えられます。2025年10月のポイント付与禁止をはじめ、総務省の告示や仲介サイトの発表なども注視しながら、正しく、そしてお得に利用していきましょう。

お問い合わせ

ご相談等はこちらのフォームよりお願いいたします。

の仕事が無くなる?AIへの代替と将来性-485x323.jpg)

・寄附先が年間5団体以内

・給与収入が2,000万円以内