パートやアルバイトの方が特に意識する「年収103万円の壁」。一般的に、年収が103万円を超えると税金が掛かるという認識を持っている方も多いはずです。そんな中、2025年4月から新たに年収160万円の壁が誕生しました。しかし、年収の壁はいくつか種類があるため、難しいと感じる人も多いでしょう。

そこでこの記事では、年収160万円の壁の内容や生活への影響、その他の年収の壁について解説します。

年収の壁とは

そもそも年収の壁とは、扶養の範囲から外れる年収のボーダーラインを指します。扶養から外れる(=壁を超える)と税金や社会保険料を負担しなければならなくなるため、何としてでも扶養の範囲に収めようとした結果、パートやアルバイトの人の働き控えが問題視されていました。

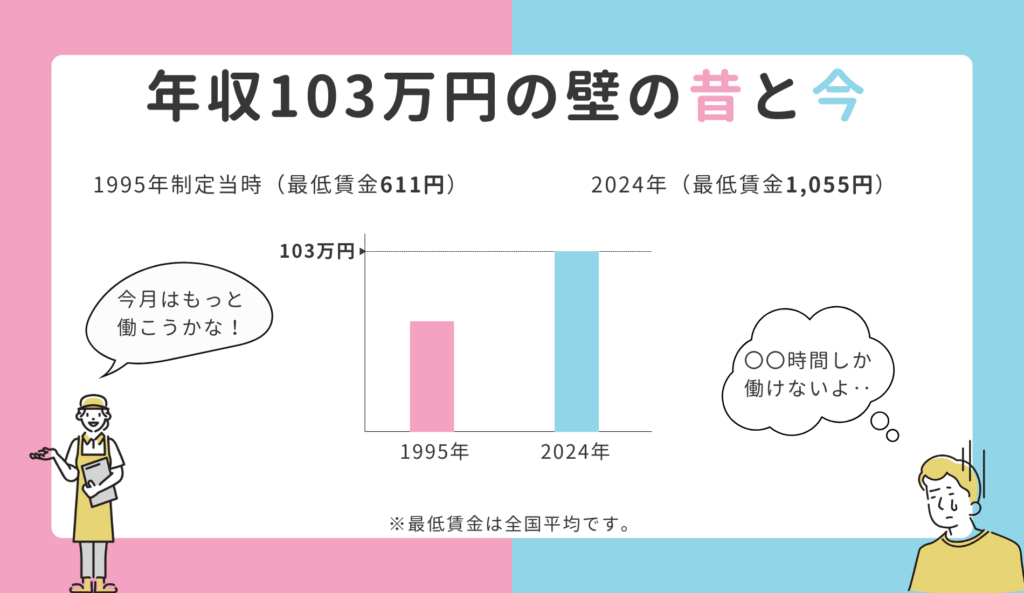

この103万円の壁は、制定された1995年から見直しが行われておりませんでした。当然ながら制定当時よりも物価や賃金が上がっているわけですから、これではすぐに103万円に達してしまいます。

そこで2025年4月からは、103万円から160万円まで壁が引き上げられることになりました。これが「年収160万円の壁」です。

160万円の壁

それでは、160万円の壁について詳しく見ていきましょう。

160万円の内訳

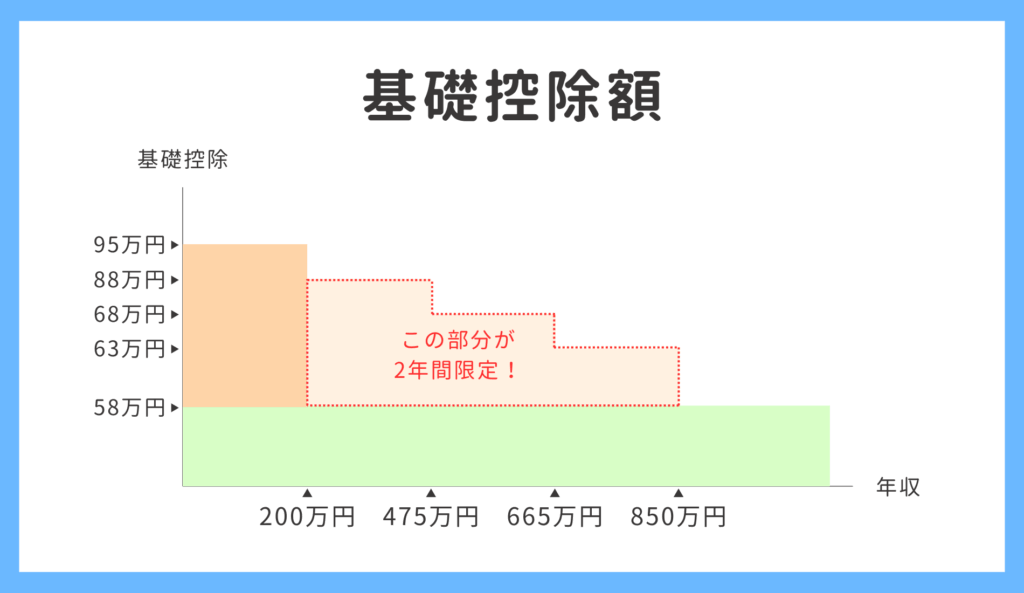

まず160万円の内訳についてですが、これは基礎控除95万円と給与所得控除65万円で構成されています。基礎控除とはほとんどの人が受けられる控除制度で、従来は48万円でした。これが所得に応じて58万円~95万円の間で引き上げられます。一方の給与所得控除は、会社員やパート、アルバイトの方が勤務先から受け取る給料や賞与(ボーナス)に対して受けられる控除制度で、従来の最低金額が55万円でした。この最低金額が65万円まで引き上げられます。

ちなみに、160万円の壁は年収200万円以下の給与所得者のみが対象です。もし年収が200万円を超える場合は、年収に応じて基礎控除額が以下の通りになります。

| 年収 | 基礎控除 |

|---|---|

| 200万円以下 | 95万円 |

| 200万円超 475万円以下 | 88万円 |

| 475万円超 665万円以下 | 68万円 |

| 665万円超 850万円以下 | 63万円 |

| 850万円超 | 58万円 |

なお、年収200万以下の人に適用される基礎控除95万円は、恒久的に適用されます。しかし、200万円超850万円までの基礎控除の引き上げは2年間限定の措置になります。

2年間限定の理由として、与党は「賃金の上昇が物価の上昇に追いつくまでの措置」であると説明しています。2年経過以降も継続する場合は、恒久財源を改めて探す必要があるとされています。

年収160万円の壁によるメリット

今回、160万円の壁になったことで様々なメリットが考えられます。考えられるメリットは次の通りです。

- 減税効果による手取り収入増

- 労働力の確保

それぞれ詳しく見ていきましょう。

手取り収入が増える(減税効果)

まずは、減税効果による手取り収入の増加です。次の表はNHK NEWS WEB「”所得税の課税最低限を160万円に” 自民税調 法案修正を了承」より数値を引用したものですが、160万円の壁により減税効果が見込まれます。

| 年収 | 減税額 |

|---|---|

| 200万円 | 24,000円 |

| 300万円、400万円 | 20,000円 |

| 500万円、600万円 | 20,000円 |

| 800万円 | 30,000円 |

| 850万円超 | 20,000円~40,000円 |

減税は私たち納税者にとってメリットとも言えますが、表を見ると大きな効果は期待できないようです。

また、繰り返しになりますが200万円超850万円以下の人に適用される基礎控除の引き上げは2年間限定の措置になります。現時点では未定ですが、2年経過後はこの減税メリットを受けられない可能性もあります。

労働力の確保

これは事業主側のメリットですが、160万円まで引き上がることで労働力を確保できる可能性が高まります。

従来は103万円の壁の影響で、「壁があるから年収を103万円以内に収めよう」という意識が強く働いておりました。そのため、働く側にとっては収入が増えにくく、雇う側(=会社など)にとっても労働力が不足するといった双方にデメリッできるりました。

今回、壁が160万円まで引き上がることで、この問題が緩和されることが期待できます。

他にもある年収の壁

実は、年収の壁には他にも様々あります。多くの方が年収の壁を難しいと感じる理由がここにあります。

税金の壁と社会保険の壁

はじめに、年収の壁をお伝えする前に理解しておきたいことがあります。それが、壁には税金の壁と社会保険の壁があるということです。

これまでご紹介した160万円の壁は税金の壁に該当します。税金の壁とは要するに、所得税や住民税を負担するかどうかのボーダーラインになります。

一方の社会保険の壁とは、社会保険料を負担するかどうかのボーダーラインになります。

| 税金の壁 | 所得税や住民税を負担するかどうかを判定するもの |

| 社会保険の壁 | 社会保険料を負担するかどうかを判定するもの |

社会保険とは

一言で言うと、私たちの生活や健康を支える公的制度です。

社会保険には様々な制度がありますが、会社員や公務員の方が加入しているのは

・健康保険

・介護保険(40歳以上のかた限定)

・年金保険(国民年金&厚生年金)

になります。

年収106万円の壁(社会保険の壁)

まずは106万円の壁です。これは、年収が106万円を超えると社会保険料を払う可能性があるというものです。社会保険も税金と同様に扶養の概念があり、一定要件を満たせば被扶養者(=扶養される人)として社会保険料を払わずに済みます。その一定要件の1つが、「年収106万円未満である」というものです。

そのため、もし年収が106万円を超えてしまうと、自身で社会保険料を払う可能性が出てきます。

年収110万円の壁(税金の壁)

次に110万円の壁です。これは年収が110万円を超えると住民税が発生するというものです。従来は100万円がボーダーでしたが、今回の160万円の壁に伴う給与所得控除の引き上げで、110万円の壁として誕生しました。

年収130万円の壁(社会保険の壁)

続いて130万円の壁です。これも社会保険に関する壁になるのですが、106万円の壁との違いは、「原則全ての人に社会保険への加入義務が生じる」点です。先ほどの年収106万円の壁は社会保険の加入要件の1つに過ぎず、必ずしも年収106万円以上の人全員が社会保険に加入しなければならないというわけではありません。

ところが、年収が130万円に達すると、原則全ての人に社会保険の加入が義務付けられることになります。整理すると以下のようになります。

| 106万円の壁 | 一部の人に社会保険加入義務が生じる。 |

| 130万円の壁 | 原則、全ての人に社会保険加入義務が生じる。 |

なお、社会保険料は収入や都道府県ごとに金額が異なりますが、安くても年間約10~15万円程度掛かります。そのため、税金の壁よりも社会保険の壁の改善を要望する声が多いです。

年収150万円の壁(税金の壁)

そして最後は年収150万円の壁をご紹介します。これは所得税の中の「配偶者特別控除」に関するお話です。配偶者特別控除とは、世帯主や配偶者の収入に応じて税金の控除を受けることができる制度ですが、配偶者の年収が150万円以上になると控除を受けられる金額が減っていきます。

他にも壁はあるのですが、割愛します。

まとめ

2025年4月から導入された「年収160万円の壁」は、パートやアルバイトで働く方々にとって、収入と税負担のバランスを再考する重要なポイントとなります。この新しい基準により、手取り収入の増加や労働時間の調整が可能となり、生活設計において柔軟な選択肢が広がります。

しかし、他にも年収に関するさまざまな壁が存在し、それぞれ税金や社会保険への影響が異なります。また、社会保険料の負担を考慮すると160万円の壁によるメリットは非常に限定的であるといえます。自身の働き方や収入に応じて、これらの制度を正しく理解し、最適な選択をすることが大切です。

の仕事が無くなる?AIへの代替と将来性-485x323.jpg)